債務整理と任意整理の違いとは?手続き上の違いやメリット・デメリット、費用相場を詳しく解説

多重債務を抱え、生活が立ち行かなくなってしまった債務者を救うための手段として「債務整理」があります。

債務整理とは、個人再生や自己破産など借金の負担を軽減する手続きの総称です。中でも、裁判所を通さない手続きである「任意整理」が最も一般的な方法だと言えます。

債務整理と任意整理は語感が非常に似ているため、その意味を混同している方も多いのではないでしょうか。

この記事では、債務整理と任意整理の違いについて詳しく解説します。加えて、任意整理のメリット・デメリット、条件、費用相場などをわかりやすくまとめました。

借金返済に悩んでいる方や債務整理の理解を深めたい方は、ぜひ参考にしてみてください。

債務整理と任意整理の違いは?

債務整理と任意整理は、どちらも債務者の返済負担を軽くするための手段です。一般的にはあまり区別せずに使われているため、同じ意味だと考えている方も少なくありません。

しかし、実際には明確な意味の違いがあります。債務整理の手続き上では、使い分けが必要になることもあるため、借金に悩んでいる方はあらかじめ知っておくことをおすすめします。

債務整理と任意整理の言葉の違いについて解説します。

任意整理は債務整理の一種

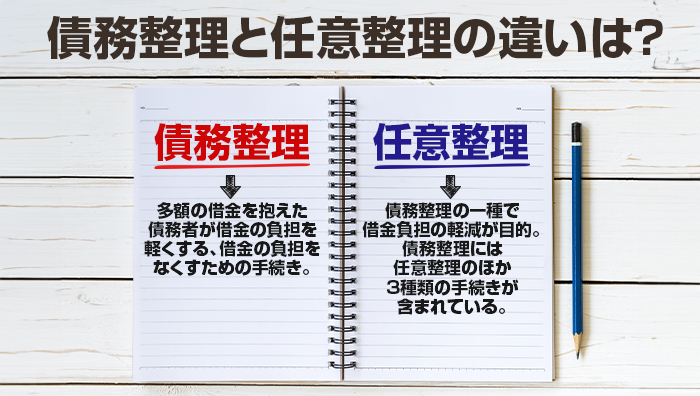

債務整理とは、多額の借金を抱えた債務者が借金の負担を軽くする、あるいは、借金の負担をなくすための手続きの総称です。

一方、任意整理は債務整理の一種で、借金負担を軽減することを目的として行います。債務整理には任意整理のほか、3種類の手続きが含まれています。

債務整理は「任意整理」と「法的整理」に大別される

債務整理の手続きは、大きく「任意整理」と「法的整理」に分けられます。両者の違いは裁判所を介して行うかどうかです。

| 債務整理 | 任意整理 | 裁判所を介さずに借金負担を減らす手続き |

|---|---|---|

| 法的整理 | 裁判所を介して借金負担を減らす(免除する)手続き |

任意整理は裁判所を通さず、債権者と債務者が直接交渉する手続きです。両者の話し合いによって手続きを進めるため、より柔軟な内容で合意を目指すことができます。

一方、法的整理は裁判所を通して行う手続きです。法的整理には「特定調停」「個人再生」「自己破産」の3種類が含まれます。

任意整理と比べると手続きが複雑になってしまいがちですが、より確実に借金負担を軽くできます。

任意整理と法的整理のいずれを選択するべきかは債務者の事情によって異なります。この記事で債務整理全体の理解を深め、適切な選択をするようにしましょう。

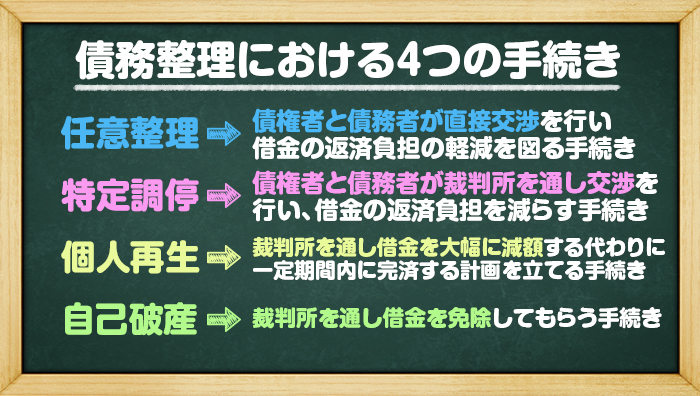

債務整理における4つの手続き

債務整理とは、任意整理を含めた4つの手続きの総称です。以下、債務整理の手続き全体を一覧表にまとめました。

| 債務整理 | |||

|---|---|---|---|

| 任意整理 | 法的整理 | ||

| 任意整理 | 特定調停 | 個人再生 | 自己破産 |

| 債権者と債務者が直接の交渉を行う | 裁判所を介して当事者の合意を目指す | 借金を減額する代わりに返済計画を立てる | 財産を処分して借金の返済義務を免除する |

以下、それぞれの内容について詳しく解説します。

任意整理

任意整理とは、債権者と債務者が直接交渉を行い、借金の返済負担の軽減を図る手続きです。主に、利息のカットや支払い期間の延長などを求め、月々の返済額を減らすことを目的としています。

裁判所の介入を必要とせず、私的な話し合いができるため、手続きにかかる費用を抑えることができます。個別の事情に合わせて、柔軟な返済プランを設定できるのも大きな特徴です。

ただし、実際に借金負担を減らせるかどうかは、債務者側の判断にかかっています。お互いの合意ができず、裁判所を介した手続きに進まざるを得ないこともあります。

借金額や債務者の数が多ければ多いほど、交渉が難航するケースが多いようです。

任意整理の成功の鍵を握るのは、なんといっても「交渉力」です。成功の可能性を高めるためには、実績豊富な弁護士に依頼することをおすすめします。

特定調停

特定調停とは、債権者と債務者が裁判所を通して交渉を行い、借金の返済負担を減らす手続きです。任意整理と似た手続きですが、裁判所が選任する調停委員が当事者の間に入る点で異なります。

調停委員はお互いの意見を聞き取り、その利益を考慮しながら返済案を提示します。第三者を介して行う手続きであり、より公正な判断が期待できます。無理のない範囲で確実に借金を返していく計画を立てることができるため、債務者と債権者の両方にメリットがあります。

任意整理と比べると、やや厳格な手続きであり、意見を裏付ける証拠集めや申立て書類の作成に時間がかかります。ただし、あくまでも当事者の合意を目指すことになるため、債務者の希望が通らないこともあります。

当事者の合意ができれば、その合意内容に基づいて「調停調書」を作成します。調停調書に記載した内容には法的な拘束力が生まれます。返済計画を立てたにも関わらず、滞納が発生してしまうと、給料の差押えや強制執行に至る場合もあります。

特定調停を行う際には、将来の収入見込みに合わせて無理のない返済計画を立てるようにしましょう。

特定調停について詳しく解説しています。

⇒特定調停の制度を簡単に解説!自分でやる方法や手続きの流れまとめ

個人再生

個人再生とは、裁判所を通して借金を大幅に減額する代わりに、一定期間内に完済する計画を立てる手続きです。特定調停や任意整理よりも比較的強い効力を持っています。

個人再生の最大の特徴としては、借金の元本を大きく減額できることが挙げられます。一般的に、全体の借金額を5分の1から10分の1ほどに抑えられます。

ただし、減額後の借金については、個人再生後3〜5年以内に完済しなければなりません。再生計画を破って滞納を繰り返してしまうと、個人再生が取り消されてしまうリスクがあります。借金減額自体もなかったことになるため、特に注意が必要です。

滞納には気をつける必要がありますが、将来の収入を元にした適切な再生計画を立てることができれば十分に完済可能です。

債務者の事情に合わせた計画案を作成するには、弁護士などの専門家の手を借りると良いでしょう。

個人再生について詳しく解説しています。

⇒個人再生すると借金が減額される?減額の仕組みと4つの注意点

自己破産

自己破産とは、裁判所を通して借金を免除してもらう手続きです。債務者が保有する資産を処分することになりますが、借金がゼロになり、返済義務から逃れることができます。

ほかの債務整理では借金の減額はできても、返済義務がなくなることはありません。この点で自己破産の影響力はかなり大きく、どうしても支払いに困った場合の最終手段として利用されることが多くなっています。

自己破産手続きでは、20万円を超える財産や99万円を超える現金などは没収されます。これは借金免除によって債権者が被る不利益を緩和するために必要な手続きです。

ただし、ギャンブルによる借金や財産隠しなどの事情がある場合には、免責が受けられない可能性があります。

こうなると自己破産の目的が達成されないことになるため、あらかじめ免責不許可事由に該当しないかどうかを確認しておくようにしましょう。

自己破産について詳しく解説しています。

⇒自己破産後の生活はどうなる?よくある誤解や手続きの条件をわかりやすく解説

任意整理のメリット・デメリット

任意整理は債務整理の中でも、比較的簡単に実施できます。唯一、裁判所を介さずに借金を減らせるため、債務者にとっても身近な手続きだと言えます。

任意整理を選択するメリットとデメリットを解説します。任意整理を始める前によく確認しておきましょう。

任意整理を選択するメリット

数ある債務整理の中で任意整理を選択すると、次のようなメリットが得られます。

借金の返済負担を軽減できる

任意整理によって、借金の返済負担を軽減できます。利息のカットや返済期限の延長の合意ができれば、月々の返済額を抑えられます。

任意整理を検討している方の中には、毎月の給料のほとんどを返済に充てざるを得ない状況に追い込まれている方も多いでしょう。たとえ借金自体は減らなくても、毎月の返済額が減ることで、生活がかなり楽になります。自由なお金が増えれば、精神的な安定にも繋がります。

持ち家や車が処分されない

任意整理は持ち家や車を手元に残したまま、借金を整理できます。住宅ローンやカーローンが残っていても、任意整理の対象から外せば、ローン会社に取り上げられることはありません。

ほかの債務整理を選択すると、こうした柔軟な取り扱いが難しくなります。自己破産では20万円以上の資産は没収されるため、持ち家や車はほぼ確実に処分されます。個人再生では、ローンが残っている資産は取り上げられます。

なお、特定調停は任意整理と同様、持ち家や車を除いて手続き可能です。どうしても残したい資産がある場合には、任意整理か特定調停を選ぶようにしましょう。

整理する債務を自由に選べる

任意整理では、債務者側が整理する債務を選べます。例えば、金融機関からの借金のみを整理して、他の借入やローンはそのまま支払い続けることが可能です。

これにより、(連帯)保証人を設定している債務の整理を避けることができます。債務整理をすると、債務者本人の借金は減りますが、代わりに保証人に請求が行くことがあります。場合によっては、保証人も債務整理を検討せざるを得なくなるなど、大きな影響を及ぼす可能性も考えられます。

自己破産や個人再生では保証人への影響は避けられませんが、任意整理では保証人のいる債務以外を対象とすることで、周りに迷惑をかけずに借金を減らせます。

かかる費用や手間を抑えられる

任意整理は裁判所を介さないため、裁判所に支払う費用がありません。申立書・添付書類の作成や裁判所とのやりとりなども必要なく、債務者の手間を減らせます。

なお、任意整理では債権者との交渉が不可欠となります。より迅速な合意を目指すのであれば、あらかじめ交渉力に長けた弁護士に依頼することをおすすめします。

ギャンブルや浪費による借金でも利用できる

パチンコや競馬などのギャンブル、浪費によって借金を作ってしまった方でも、任意整理を利用できます。一方、債務整理の中でも、自己破産ではギャンブル・浪費を原因とした借金は「免責許可事由」に当たるため、免責が認められない可能性があります。

任意整理はあくまで債権者との合意を目指す手続きであり、借金の原因は問題になりません。ただし、任意整理中にギャンブルを繰り返したり、任意整理後に浪費による借金を重ねたりしてしまうと、今後は法的整理を検討することになりかねません。

債務整理は債務者の生活を立て直す手段であるため、借金の原因となった行動は改めるようにしましょう。

家族や会社にバレにくい

任意整理は家族や会社にバレにくいというメリットがあります。ほかの債務整理とは違い、裁判所を介さない手続きであるため、裁判所や破産管財人からの通知からバレる心配がありません。

ただし、自分で手続きを進める場合には、債権者と直接連絡を取るタイミングで家族に勘づかれてしまう可能性があります。弁護士に依頼しておけば、必要なやり取りや書類作成、債権者との交渉を任せることができます。

過払い金が戻ってくることがある

任意整理の手続き中に、過払い金があることが判明したら、過払い金請求も行うことになります。過払い金は2000年以前から借金をしている場合、返還を請求できる可能性があるお金です。戻ってきた過払い金は借金に充当できるため、結果的に借金減額に役立ちます。

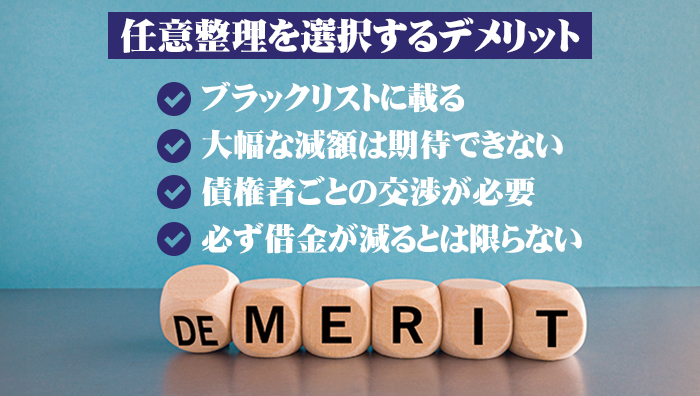

任意整理を選択するデメリット

任意整理にはメリットが多い一方、いくつかのデメリットも存在します。債務整理全体に共通するデメリットと任意整理特有のデメリットをまとめてご紹介します。

ブラックリストに載る

任意整理に限らず、債務整理全体に当てはまるデメリットとして、「ブラックリストに載る」ことが挙げられます。「ブラックリストに載る」とは、信用情報機関が保有する個人の信用情報に、債務整理をした事実(=事故情報)が登録されることを指します。

一度ブラックリストに載ると、債務整理後5〜10年は残り続けます。この間、新たな借入やローンの契約、クレジットカードの作成ができなくなります。

債務整理をした時のクレジットカードについて解説しています。

⇒債務整理をするとクレジットカードは解約される?代替手段や新規作成の注意点を解説!

大幅な減額は期待できない

任意整理は利息カットや支払い猶予、返済期間の延長によって、月々の返済負担を減らす手続きです。借金の元金自体が減額されることはあまりありません。

一方、自己破産であれば借金の残額がゼロになり、個人再生では借金額全体の5分の1以下に大幅減額できます。これらの債務整理と比べると、任意整理では大幅な減額は期待できないことに注意しましょう。

債権者ごとの交渉が必要

任意整理は柔軟な交渉ができる一方、債権者ごとに話し合いをする必要があります。債権者の数が多ければ、任意整理の手続きが煩雑になり、時間や手間がかかることが考えられます。

必ず借金が減るとは限らない

任意整理はあくまで債権者との合意によって成立するものです。債権者が交渉に応じなければ、借金を減らすことはできません。これまで一度も返済をしていない場合や借金額が膨れ上がっている場合には、債権者との交渉が難航することも考えられます。

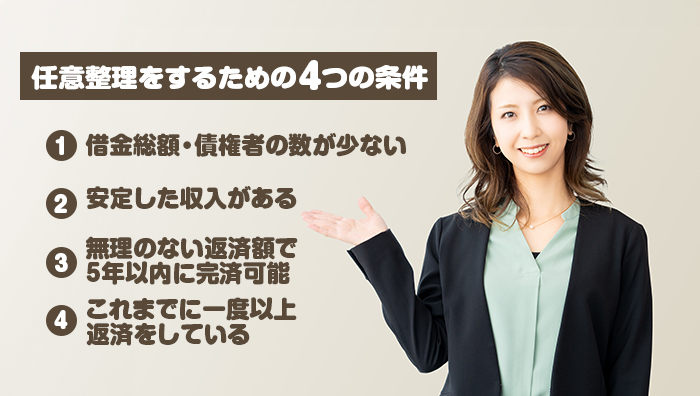

任意整理をするための4つの条件

任意整理は債務整理の中で、最も手軽な手続きです。ただし、借金返済に悩んでいる人であれば誰でも利用できるわけではありません。任意整理をするためには、次の4つの条件を満たす必要があります。

借金総額・債権者の数が少ない

任意整理を選択する場合、借金総額と債権者の数が少ないことが求められます。借金総額が多いと、返済が可能だと債権者に判断してもらえない可能性が高いでしょう。債権者の数が多い場合も同様です。

任意整理は借金の元金を減らすことは難しく、あくまで借金を返済しやすくするための手続きです。借金総額や債権者の数が多い場合、より厳格な法的整理を検討すると良いでしょう。

安定した収入がある

任意整理では、将来にわたって借金を返済し続ける必要があります。このため、債務者には借金を返済できるだけの安定した収入が求められます。

一方、収入がない無職の方や生活保護を利用している方は支払能力がないと判断され、交渉がうまくいかないケースが多いでしょう。この場合、借金をゼロにしてくれる自己破産を利用することをおすすめします。

無理のない返済額で5年以内に完済可能

任意整理では、債権者との合意に基づき、無理のない返済額での返済計画を立てていきます。原則として、3〜5年での完済を目指すことが多く、相応の返済能力が要求されます。継続した返済が難しい方、収入や資産が少ない方は、ほかの債務整理も検討するようにしましょう。

これまでに一度以上返済をしている

任意整理では、債務者の返済能力や信頼性が重要です。債権者が交渉に応じても、債務者が返済に協力してくれなければ、利息カットなどの措置を認めた意味がありません。

そこで、債権者はこれまでの返済状況を確認することが多くなっています。一度以上返済しているか、継続して返済する意思があるかを見て、債務者の信頼性を見極めるわけです。

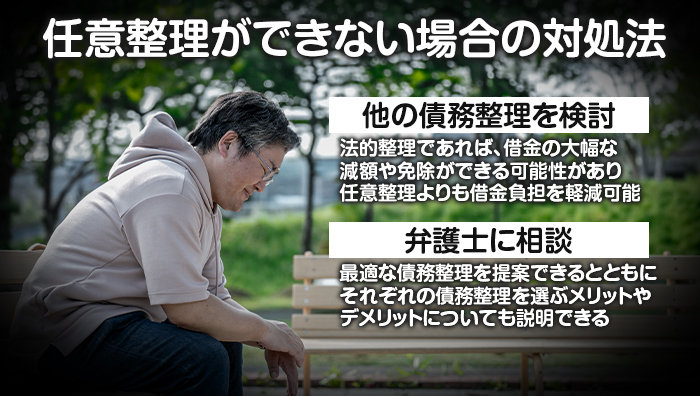

任意整理ができない場合の対処法

前述した条件に当てはまらず、任意整理ができない場合には、次の方法を検討するようにしましょう。

ほかの債務整理を検討する

借金額が膨らんでいる場合、債権者が多い場合、安定した収入が見込めない場合には、ほかの債務整理を検討することをおすすめします。法的整理であれば、借金の大幅な減額や免除ができる可能性があり、任意整理よりも借金負担を軽減できます。

弁護士に相談する

債務者の個別の事情によって、選ぶべき債務整理の方法は変わってきます。弁護士に相談すれば、最適な債務整理を提案できるとともに、それぞれの債務整理を選ぶメリット・デメリットについても説明できます。

任意整理の費用相場

債務整理では一般的に、裁判所費用と弁護士費用がかかります。ただし、任意整理は裁判所を介さないため、裁判所費用を必要としません。このため、他の債務整理と比べると、費用を抑えることができます。

任意整理における弁護士費用の内訳

任意整理において、弁護士に依頼する場合は弁護士費用がかかります。費用相場は債権者1人(1社)あたり3〜5万円とされています。主な内訳は次の通りです。

| 弁護士費用の内訳 | 費用相場 |

|---|---|

| 相談料(法律相談を請け負う費用) | 無料〜5,000円(初回相談無料の場合あり) |

| 着手金・基本料金(必ず支払う費用) | 債権者1人あたり3〜5万円 |

| 報酬金(原則として成功報酬) | 減額できた額の10%程度 |

特定調停・個人再生・自己破産との費用比較

では、そのほかの債務整理と費用を比較してみましょう。

| 裁判所費用 | 弁護士費用 | |

|---|---|---|

| 任意整理 | なし | 債権者1人あたり3〜5万円 |

| 特定調停 | 債権者1人あたり1,000〜2,000円 | 0〜30万円 |

| 個人再生 | 20万円程度 | 20〜50万円 |

| 自己破産 | 20〜30万円程度(※) | 30〜50万円 |

最適な債務整理の方法を探すなら弁護士に相談!

借金を抱えて困っている方にとって、任意整理は最も身近な手段だと言えます。しかし、債務額や債権者の数、収入の有無、返済状況によっては、任意整理が利用できないケースがあります。

最適な債務整理の方法を知りたい場合、なるべく弁護士に相談するようにしましょう。