リボ払いを減額できる方法と注意したいデメリット|借金を減らせるからくりとは?

リボ払いの減額は他の借入に比べて難しいと言われています。

そこで今回はリボ払いを減額する方法を紹介しましょう。利息と元本のどちらを減らすかで取るべき手法が異なるため、複数の減額方法を確認することで適切な選択ができるようになります。

借金を減らせるからくりについても解説します。ネットには怪しい減額の広告も多く、中にはヤミ金が行っているものもあり危険です。減額の仕組みを知っていれば危険な広告を見破れます。

この他にも安全かつ効果的にリボ払いを減額するのに役立つ情報を幅広く紹介するので、ぜひ読んでみてください。

リボ払いの減額が難しいと言われる理由

まずはリボ払いの何が減額の障害になっているか解説します。

リボ払いは仕組みが独特なため、他の借入と同じやり方で減額を試みても上手くいかないことがあります。

減額方法の効果を理解しやすくするために、リボ払いの減額が難しいと言われる理由について確認しましょう。

元本が減らしにくい

リボ払いを減額する場合、元本を減らすことが大切です。元本を減らさない限り返済は続きます。しかし、リボ払いは元本の減額が難しいです。契約書に減額ができないことが明記されていることがあり、この場合は交渉しても上手くいきません。

交渉における債権者の対応も問題です。債権者は利息の減額や免除を認めることはあっても、元本を減らすことは滅多にありません。

債権者が元本の削減に否定的な理由は、元本の回収ができないと損失に直結するためです。貸付は自社の資金から行われるため、未回収の元本は不良債権として帳簿に記録されます。

元本を減らしたい場合、直接交渉では難しいため、カード会社と裁判で争うことになるでしょう。

減額の効果が出にくい

リボ払いは月々の支払額が少額に固定されているため十分な返済ができず、元本の残債が減りにくい仕組みになっています。高額な借入をすると返済の大部分が利息の支払いに回され、元本の返済がなかなか進みません。

残債を減らすことは難しいため金利を下げて利息を減らすことになります。しかし、リボ払いの金利は高く、交渉で十分に金利を下げられない場合は減額の効果を感じられないでしょう。

リボ払いの減額は利息の削減を目指すことが多いため、減額効果を出すには、いかに利息を減らすかが勝負になります。

過払い金が発生しにくい

法律が定める上限金利を超えた貸出を行っていた場合、債権者から払い過ぎたお金を取り戻せます。このお金を過払い金と呼び、借金の返済に充てることができます。

過払い金は残債と相殺されるため、過払い金の額が大きいと大幅に元本を減らせます。しかし、リボ払いは上限金利を超えることが少ないため、過払い金が発生しにくいです。

リボ払いは1980年代から日本でも普及し始めましたが、クレジットカードの支払い方法として契約当初から利用されるようになったのは2000年以降です。上限金利が導入された後になるため、専門家に頼んでも過払い金が見つかることは少ないです。

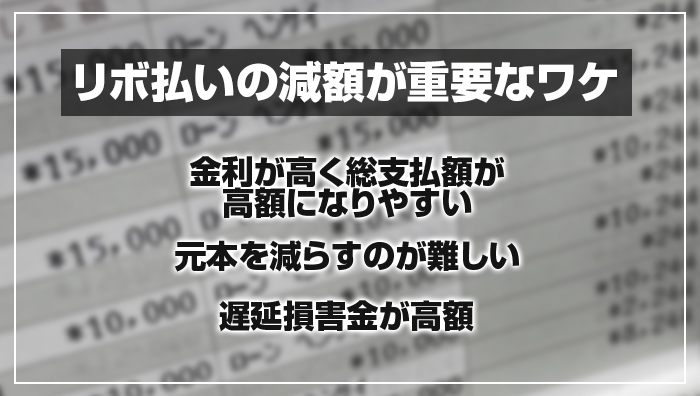

リボ払いの減額が重要なワケ

リボ払いの減額をしないと様々な問題が生じる可能性があります。返済が追い付かず支払いが滞るだけでなく、支払いを続けていても密かに深刻な状況に陥るところがリボ払いの怖いところです。

これからリボ払いのリスクを解説しながら、減額の重要性を解説します。リボ払いの危険性を確認して、減額のモチベーションを高めましょう。

金利が高く総支払額が高額になりやすい

リボ払いは借入額が高くても少額の返済で利用できるため、安く使えるイメージがありますが、これは全くの誤解です。リボ払いは金利が高く設定されることが多く、そのまま支払っていると従来の借入よりも累積の支払額が大きくなります。

| 借入(支払い方法)の種類 | 金利 |

|---|---|

| 分割払い | 10%~15% |

| リボ払い | 15%以上 |

金利が高い分、リボ払いは分割払いよりも不利です。10万円程度の借入であれば5%の差は大きな問題になりませんが、元本が100万円を超えると違いは無視できません。減額しないと毎月、高額な利息を払い続けることになるため総支払額が短期間で増大します。

元本を減らすのが難しい

先ほども触れましたがリボ払いは元本を減らしにくいです。借金の返済には利息と元本が含まれますが、リボ払いの場合は利息の支払いが優先されます。金利が高く残債が多いほど返済に占める利息の割合が高くなり、元本の支払いは後回しになります。

リボ払いで30万円を年利15%で借入した場合における、返済に占める利息の割合を見てみましょう。

| 30万円を年利15%で借入した場合の月々の返済内容(月の返済額は5000円に固定) | |

|---|---|

| 1ヵ月目の支払い | 利息:3,750円、元本;1,250円 |

| 2ヵ月目の支払い | 利息:3,734円、元本;1,266円 |

| 3ヵ月目の支払い | 利息:3,719円、元本;1,281円 |

3ヶ月で合計15,000円支払っているにもかかわらず、元本の返済はわずか3,797円です。金利は残債にかかるため、元本の返済が進まないと利息はいつまでも高いままになります。状況を改善するためには元本か利息を減額する必要があるでしょう。

遅延損害金が高額

リボ払いは延滞を繰り返すと高額な遅延損害金を請求されます。クレジットカードのリボ払いにはショッピングリボとキャッシングリボがあり、遅延損害金の年利はそれぞれ15%と20%です。

キャッシングリボは法律が定める上限金利に等しいため、借入額によっては返済の負担が大きくなります。

リボ払いの遅延損害金が怖いのは残債にかかるところです。一般的な借入やキャッシングの遅延損害金は延滞した支払額の元本部分にかかりますが、リボ払いは残債にかかるため追加の支払額には大きな差があります。

遅延損害金のリスクを回避するためには、少しでも減額して早期の返済を目指すべきです。

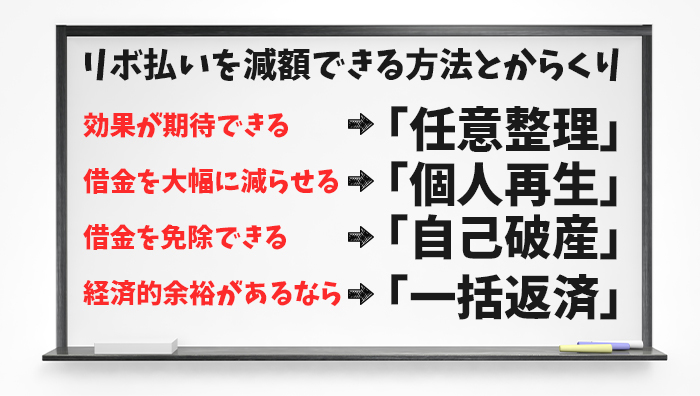

リボ払いを減額できる方法とからくり

減額が難しいリボ払いですが、効果的な減らし方がいくつかあります。ただし、いずれの方法にも注意したいデメリットがあるため、選ぶ際は注意が必要です。

これから4つの減額方法と、そのからくりを紹介するので利点と欠点を確認しましょう。仕組みを知れば怪しい減額方法を判別するのにも役立ちます。

効果が期待できる「任意整理」

任意整理は債権者と交渉して元本の減額や、利息の免除または一部免除をお願いする手続きです。バブル崩壊後ぐらいから一般化した借金減額方法で広く利用されています。

任意整理の強みは様々な利息を減らせるところです。次に挙げる利息をカットしてきた実績があります。

- 将来利息

- 経過利息

- 遅延損害金

経過利息とは既に生じた利息のうち未払いのもののことです。任意整理では未払いの利息まで減額または免除できます。支払えずに放置していた利息と、延滞で生じた遅延損害金をまとめて免除できることもあります。利息と遅延損害金が積み重なりやすいリボ払いの減額では頼りになるでしょう。

弁護士を介して行うと債権者からの督促が止まるところも大きな利点です。任意整理をしている期間中は返済が停止されるので、一時的ながら支払いのプレッシャーから解放されます。

デメリットは元本を減らせないところです。可能性はゼロではないものの極めて低いでしょう。

借金を大幅に減らせる「個人再生」

個人再生はリボ払いの元本を大幅に削減したい場合に活用したい手法です。借入額が巨額な場合は最大で10分の1まで元本の残債を減らせます。

ただし、元本が少ないケースでは大幅減額は期待できません。借入額が500万円を超えると元本の5分の1まで減額できますが、100万円~500万円未満では返済額が一律100万円です。元本が100万円台前半の場合、減額効果はそれほど感じられないでしょう。

リボ払いの借入額が100万円を超えることは稀なため、個人再生の利用は借入が複数ある場合におすすめです。他に借入額が100万円を大きく超える借金があり、それがリボ払いの返済を困難にさせているなら個人再生が効果的です。

個人再生は100万円以下の借入については減額できないため、100万円未満の借入を数多くしている場合は他の手法を検討しましょう。

借金を免除できる「自己破産」

自己破産は借金の返済を全て免除できる減額方法です。最低返済額が設定されておらず、借入の額による制限も無いため、今回紹介した方法の中で最も減額効果が高いです。

リボ払いは減額を考える金額が50万円と少額ですが、自己破産なら金額の縛りが無いため利用できます。

借金に対して強力な効果を発揮できる自己破産ですが、デメリットや制限が多いため気軽に利用できるものではありません。

借金を減額するには裁判所に「破産手続開始の申立て」を行い、審理を経て免責許可決定を受ける必要があります。審理では借金が返済できないことを証明することを求められるため、法律知識が無ければ裁判官を納得させることはできません。

また、裁判では債権者への返済が重視されるため、高価な財産が換金されて債権者に渡されます。

注意したいデメリットがあるため、自己破産を利用する場合、利点と欠点を正確に把握したうえで行うことが大切です。

経済的に余裕があるなら「一括返済」

一括返済は文字通り、残債を一度に返済することです。一括返済することで利息の支払いを最小限に抑えることができます。

利息の支払いが累積しやすいリボ払いは、返済期間が長くなるほど総支払額が増えます。一括返済をすることで利息の総額を効果的に抑えられるでしょう。

リボ払いの返済が長期化してクレジットカードの利用履歴の評価が低下するトラブルも、一括返済なら解決できます。

ただし、お金を工面するのに苦労する場合があります。一括返済のために新たな借入をしたり、無理な節約で家計を圧迫しないよう注意すべきです。

リボ払い減額シミュレーター(減額診断)は信頼できるか?

債務整理でリボ払いをいくら減額できるのか分かるシミュレーターが、法律事務所の公式サイトに掲載されていることがあります。多くは無料で利用できますが、信頼性がどの程度あるのか気になるところです。

減額シミュレーターは借入額と借入期間、月々の返済額など少ないデータを入力するだけで結果を教えてくれます。しかし、債務整理でリボ払いをいくら減額できるかは借入額や返済額だけでは分かりません。金利や債権者の情報も重要です。減額シミュレーターの結果は必ずしも正確とは言えないでしょう。しかし、目安にはなります。

シミュレーターを使って減額の見込みがあると分かったら、それで安心せずに詳しい試算をしてもらうために法律相談を利用してみましょう。任意整理の場合は和解後の返済期間によっても支払いの負担に差が生じます。

無料で使えるからくり

法律事務所が無料で減額シミュレーターを提供しているのは、顧客の獲得につながるためです。

シミュレーターを利用して減額の見込みがあると分かると、「任意整理に申し込んでみようかな」と思う人が出てきます。シミュレーターが減額を望む人と法律事務所をつないでくれます。

減額シミュレーターの導入にはコストがかかりますが、新たな顧客を得られるため、シミュレーターを有料で提供する法律事務所は少数派です。中には有料の減額シミュレーターもありますが、詐欺の可能性があるため危険です。運営実績のある法律事務所のサイトにある無料のシミュレーターを利用しましょう。

任意整理でリボ払いを減額する流れ

これからリボ払いの減額を考えている人のために、手続きの流れについて解説します。

リボ払いの減額は任意整理が選ばれることが多いので、任意整理を使ってリボ払いの減額をする手順について確認しましょう。

リボ払いを減額できるからくりを把握するのにも役立ちます。

法律家に相談して任意整理の依頼をする

まずは弁護士や司法書士といった法律家にリボ払いの任意整理について相談しましょう。

ブログなどでリボ払いの減額について解説したり、減額の代行をした時の記録を残している専門家がおすすめです。

相談する場合、スムーズに話しができるように次のことを記録したメモを用意することをおすすめします。

- 借入の内容(借入額・借入期間・残債・返済額)

- 毎月の収入

- 保証人の有無

リボ払いの他にも借入している場合、その情報についても伝えてください。借金問題は総合的な判断が大切です。参考になる情報は多いほど好ましいです。

受任通知を債権者に送る

任意整理の契約をすると、法律家は債権者に受任通知を送ります。受任通知は、これから債務整理を行うことを債権者に伝えるもので、これを債権者が受け取ったら借金の督促はできなくなります。

受任通知には債務者に関する情報も記載されるため、弁護士に全て任せている人も一度内容を確認しましょう。受任通知には主に次のことが書かれています。

- これから任意整理をすること

- 弁護士が代理で任意整理をすること

- 連絡は全て弁護士に受け取ること

この他にも取引履歴を送るよう要求する内容も含まれます。

取引履歴から適切な返済計画を立てる

債権者から取引履歴を受け取ると、法律家は法律に従って適切な返済額を計算します。その後は算出された返済額を参考に今後の返済計画を組み立てます。これにより完済への道筋が見えるでしょう。

もし試算の結果、返済が難しいことが分かれば、他の減額方法を検討すべきです。法律家が返済の負担を抑えるのに有効な減額方法を教えてくれるでしょう。

返済額の再計算では過払い金が発見されることもあります。その場合は減額方法を過払い金請求に替えることで元本を減らせます。

債権者と減額について交渉する

返済計画ができたら債権者との交渉を始めます。リボ払いの減額の場合、相手方はクレジットカードを発行した企業になるでしょう。

弁護士に依頼している場合、交渉は全て弁護士に一任できます。本人が交渉の場に立つことなく話し合いが完了することも珍しくありません。

交渉では債務者の支払い能力を確認したうえで、新たな利率の設定が話し合われます。その後に支払い回数について相談します。新たな支払期間は3年~5年になることが多いです。

カード会社としては元本の回収が難しくなる状況を避けたいため、真摯に交渉に応じてくれます。

和解契約を交わす

交渉がまとまると和解契約を交わします。和解契約書には新たな返済計画の詳細が記載されます。和解契約書に書かれる内容は次のとおりです。

- 月々の返済額

- 返済期間

- 新たな利息

- 遅延損害金の免除の有無

- 返済が始まる日

和解契約書にサインをすると、その内容は法的拘束力を持ちます。和解契約書があると強制執行が迅速に行われる場合があるので注意してください。

契約書に書かれた返済開始日が来たら、新たな条件で返済を再開します。

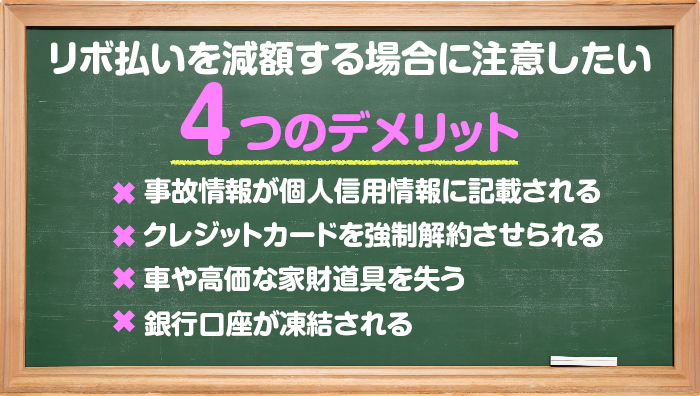

リボ払いを減額する場合に注意したい4つのデメリット

リボ払いの減額は手放しで喜べるものではありません。減額することで生活に悪影響が及ぶことがあります。

リボ払いの減額に伴う気をつけたいデメリットを4つ紹介するので、減額の手続きの前に確認してください。

事前に知っておけば対策がやりやすくなります。

事故情報が個人信用情報に記載される

任意整理や個人再生などの債務整理を使って減額した場合は事故情報が個人信用情報に加えられます。

個人信用情報に事故情報が記載されることは「ブラックリストに入る」と表現されることもあり、ブラックリストに入ると数多くのデメリットを被ります。

ブラックリストに入ることで生じる代表的デメリットは次のとおりです。

- 新規の借り入れができなくなる

- 賃貸契約が結べないケースが増える

- 金融など一部の業種で働けなくなる

借入ができなくなることは生活に大きな影響が及ぶことがあるでしょう。大手のカードローンの場合、少額の借入すら難しくなります。小規模の貸金業者であれば貸付してくれる可能性がありますが、ヤミ金にだまされないよう用心することになるでしょう。

クレジットカードを強制解約させられる

リボ払いをしていたクレジットカードを対象に債務整理をすると、カード会社に強制解約させられてカードが使えなくなります。

カード会社は受任通知を確認したら迅速に強制解約やカードの凍結を行って、カードを使った支払いができないようにします。カード会社は支払い能力の無い利用者に資金を提供することはありません。

決済機能だけでなく保険や、カードに付帯されたETC機能なども使えなくなる可能性があるので、カードの機能を再確認して生活への影響を最小限に抑えましょう。

車や高価な家財道具を失う

個人再生や自己破産を使ってリボ払いの借金を減らした場合、車や貴金属といった高価な財産が裁判所が選んだ管財人に回収されます。

回収が決まった家財道具は、しばらくの間、自宅で保管することになり、債務者は保管義務を負います。物品の価値を損ねないように保護する必要があるため、回収対象になった家財道具によっては保管費用がかかるでしょう。

回収する物品を決める際、債務者の意見は参考にされますが絶対ではありません。思い出深い品を失うこともあります。

銀行口座が凍結される

銀行系のクレジットカードで作ったリボ払いの借金を債務整理すると、その銀行が管理する口座が使えなくなる可能性が高いです。

銀行はリボ払いの未回収分に口座残高を充てようとするため、債務整理開始から時間を置かずに口座が凍結されるでしょう。

口座が凍結されると、その口座からの口座振替は全て無効になります。電話料金や各種サブスクリプションなどの支払いが正常に完了せずに、延滞扱いになる危険性があります。

出金は一切できなくなりますが、入金はできることがあるので注意です。凍結後に給料が振り込まれたら取り出せません。

銀行系のクレジットカードを利用しているなら、減額の手続きの前に残高を引き出しておきましょう。

リボ払いの減額に関するよくある質問

ここまでリボ払いを減額する方法やデメリットなど実践的な話題を取り上げてきましたが、リボ払いの減額について知っておきたい内容はこれだけではありません。

リボ払いの減額を考えている人がよくする質問とその答えを紹介するので、よりリボ払いの減額に詳しくなりましょう。

リボ払いの減額は一般的です。債務整理は1年に10万件以上行われていますが、その1%~10%ほどはリボ払いの減額である可能性があります。毎年、多くの人が借金の返済に苦しみ、リボ払いの減額手続きを行っていると考えられるでしょう。

近年は支払い方法に最初からリボ払いが設定されているクレジットカードが提供されています。リボ払いが広く普及するにつれて、リボ払いの減額がされる件数が増えることが予想されます。

周囲の目を気にして減額手続きをためらう必要はありません。

債務整理を使ってリボ払いを減額する場合、利用する債務整理の手法によってかかる期間は異なります。

手続き完了までにかかる期間

任意整理:1ヶ月~5ヵ月

個人再生:6ヶ月~1年

自己破産:3ヶ月~6ヶ月

短期間で完了するのは任意整理で交渉がスムーズに進んだ場合だけで、それ以外は3ヶ月~6ヶ月ほどかかります。

任意整理が長期化するのは交渉が滞るケースです。カード会社の対応次第では手続きが進まなくなるため、弁護士のサポートが欠かせません。

交渉が成立した後は和解契約書を作成しますが、この書類が出来上がるまで数週間かかることがあります。

個人再生と自己破産は裁判の手続きがあるため、どうしても時間がかかります。

リボ払いの減額に関する広告の中には怪しいものが含まれているので注意してください。テレビで放送されているCM広告は大手の法律事務所のものであるため比較的安全で信頼できます。

しかし、雑誌の広告欄や街中に貼られている広告については信憑性が低いものが混じっています。安易に電話しないようにしましょう。電話すると何度も勧誘の知らせが来るようになる場合があります。

怪しい広告はヤミ金が運営している高利の借り換えローンにつながる危険性があるため、安易な利用は控えましょう。

まとめ:リボ払いの減額は残債額に応じて適切なものを選ぶ

リボ払いの減額は大きく分けて債務整理と一括返済があります。広く利用されているのは債務整理の任意整理です。元本を減らせないデメリットがあるものの、借入額が100万円未満でも利用でき、差し押さえがありません。少額のリボ払いなら任意整理がおすすめです。

100万円を超える債務には個人再生や自己破産が合っています。個人再生は1000万円以上の借金でも5分の1以下になるため返済が一気に軽くなります。

残債額によって最適な減額方法が変わるので、法律家に残債と月々の返済を教えて、残債額がいくらになるのか調べてから、リボ払いの減額手続きをしましょう。

組織変更のため、新規の案件のお引き受けは

しばらく停止いたします。