任意整理のデメリットと失敗しやすい人の特徴|対処方法もわかりやすく解説

任意整理は、借金を軽減するための有効な手段ですが、その裏にはいくつかのリスクやデメリットも隠れています。

「任意整理をするとどうなるのか?」「自分に合っているのか?」という不安を抱えている方も多いのではないでしょうか。

本記事では、任意整理の具体的なデメリットや、失敗しやすい人の特徴について詳しく解説します。

また、リスクを軽減するための対策方法も紹介しますので、安心して任意整理を検討できるようになるはずです。

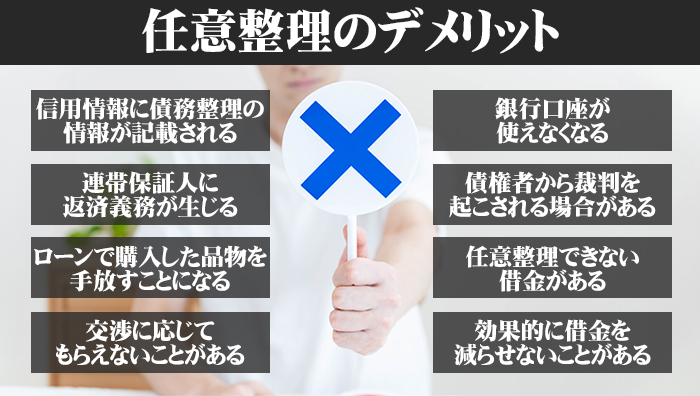

任意整理のデメリット

任意整理にはライフスタイルの変更を余儀なくされるデメリットがいくつかあります。

債務整理を考えている人は任意整理が自分にとって最適なものか判断できるように、是非この項目を確認してください。

任意整理に関する正しい認識を持ちたい人にもおすすめの内容です。

信用情報に債務整理の情報が記載される

任意整理をすると個人信用情報に債務整理の情報が書き加えられます。

個人信用情報は個人のローンや借入の履歴が記録されるデータベースで、金融機関、消費者金融業者、カード会社は申込者の支払い能力を審査する際に、このデータを利用します。

債務整理の情報が個人信用情報に書き加えられるとローンや借入の審査で落ちるため、新しくお金を借りることができなくなります。債務整理の記録は最低でも5年は残り、その間はほぼ全ての借入ができなくなるため問題は深刻です。

債務整理の記録は所定の時間が過ぎると削除されますが、その期間は個人信用情報を管理する組織によって異なります。

| 指定信用情報機関 | 債務整理の記録が削除されるまでにかかる時間 |

|---|---|

| CIC | 借金を完済してから5年 |

| JICC | 任意整理で和解してから5年 |

| KSC | 借金を完済してから5年 |

この期間中は借入ができるだけでなく、次のようなデメリットを被ることになります。

- 携帯キャリアが提供しているスマートフォンの分割払いができない

- 賃貸契約の際に保証会社を利用できない

- 借金の保証人になれない

- お店でショッピングローンが使えない

個人信用情報から債務整理の情報が削除されても、すぐには借入できないことも問題です。借入の実績が全て消えるため、しばらくは借入の審査に落ちます。

銀行口座が使えなくなる

銀行が発行しているクレジットカードや、銀行系列の消費者金融、および銀行が運営しているカードローンを対象に任意整理をすると銀行口座が使えなくなる場合があります。

任意整理の開始を伝える受任通知を受けると、銀行は利用者に渡したお金を少しでも回収するために口座を凍結して引き落としできないようにします。

携帯電話や電気代などの支払い口座になっている場合は、知らぬ間に料金の支払いを延滞してしまう危険性があります。

クレジットカードやカードローンはサービスに銀行名が含まれていることがあるため、誤って任意整理に含めることは少ないです。しかし、系列会社が運営する消費者金融は名前だけで判断できない場合があるので気をつけてください。

連帯保証人に返済義務が生じる

任意整理では借金を完全に消すことはできません。債務者が返済を免れた分は連帯保証人に代わりに支払うことになります。

連帯保証人が親族の場合、今後の関係を考えると一方的に借金の肩代わりをさせることはできません。連帯保証人が代わりに支払った場合、その分を請求されることもあります。連帯保証人には求償権が認められているため、任意整理が成立したのに借金を支払うことになるでしょう。

また、連帯保証人は債権者から一括返済を求められる可能性があります。

債権者から裁判を起こされる場合がある

任意整理は裁判所を介さず債権者と直接交渉できるため、自由度の高い債務整理ができます。しかし、それが災いして債権者から厳しい対応をされる可能性があります。

怖いのは交渉中にトラブルになり、債権者から返済をめぐる訴訟を起こされることです。債権者が想定する返済期間よりも長かったり、大幅に利息の支払いを制限すると、かえって債権者に支払い能力を疑われて返済を急がされる結果になります。

支払いを求める裁判では債務者の支払い能力や、任意整理における和解交渉の妥当性が争われます。弁護士の支援が無いと、債権者の主張が一方的に認められる危険性があるでしょう。

ローンで購入した品物を手放すことになる

カード会社を対象に任意整理をした場合、その会社が提供しているクレジットカードやショッピングローンで購入した品物を借金返済のために回収される可能性があります。

クレジットカードの分割払いやショッピングローンを使って手に入れた品物の所有権は、返済が終了するまでカードやローンを提供している会社が持ちます。そのため完済する前に債務整理をすると所有権を主張されます。

とくにスマートフォンやノートパソコンなどの換金性の高い高価なものは回収対象になりやすいです。もしカードを使い分割払いで入手した換金性の高い品物があれば、そのカードを取り扱う会社は任意整理の対象から外しましょう。

任意整理できない借金がある

借金の中には任意整理の対象にできないものがあります。任意整理できない代表的な債務は次のとおりです。

- 税金(国民健康保険・住民税など)

- 公共料金(電気ガス水道)

- 罰金(交通違反など)

- 離婚後の養育費

- 住宅ローン

国や地方自治体に支払う税金は民法に定めのある債権とは異なるため債務整理の対象にはなりません。税金は公共性の観点からも削減されるべきではないという考え方があります。仮に裁判を起こしても、税金の減額や免除は認められないでしょう。

住宅ローンは担保が付いているため借金の条件を変更できないので、任意整理を使って元本を減らしたり、利息を削ることはできません。

住宅ローンの債務整理には法的拘束力のある自己破産や個人再生が選ばれやすいです。

交渉に応じてもらえないことがある

任意整理の交渉に応じない債権者もいます。任意整理は借金や利息を減らすため、債務者にだけメリットがあるように思えますが、返済を確実なものにする一面もあるため債権者にとってもメリットがあります。

しかし、返済状況や債務者の経済状況によっては任意整理をするより一括返済を請求した方が効果的なことがあり、その場合は債権者が交渉に応じてくれません。

また、最近は任意整理の件数が増えて金融機関の利益を圧迫しているという見方もあります。この状況が続くと、より任意整理の交渉は難しくなるでしょう。

効果的に借金を減らせないことがある

任意整理は基本的に利息の削減のみにとどまり、元本を減らせることは滅多にありません。

金利が低い借入には任意整理の借金削減効果は期待できないでしょう。

借金や返済額の減額ができない任意整理はデメリットが目立ちます。任意整理をすると債権者から返済期限を設けられることがあり、もし交渉が成立すればその日までに完済するよう求められます。

元本を減らせず、利息分をわずかに減らしただけで、支払い期限を設けられたのでは債務者にメリットはありません。

また、借金を減らせなくても弁護士には着手金や実費を支払う必要があります。減額分から弁護士費用を差し引くと赤字になることもあるでしょう。

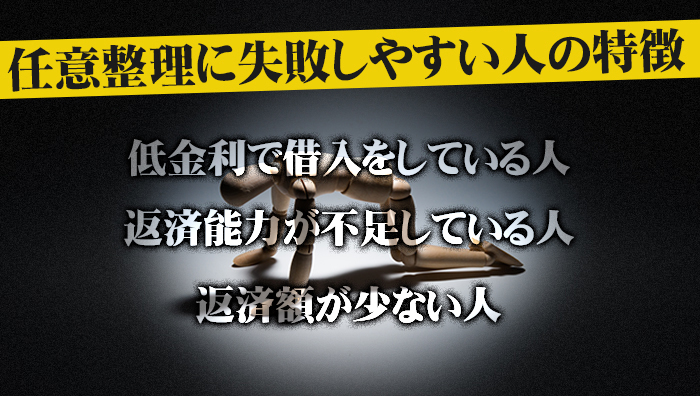

任意整理に失敗しやすい人の特徴

任意整理を行い借金の負担を軽くすることは簡単ではありません。優秀な弁護士に依頼しても必ず成功するわけではなく、交渉が頓挫することもあります。

どういった人が任意整理に失敗するのか確認して、効果の期待できる債務整理を選びましょう。

低金利で借入をしている人

任意整理は利息分の削減を目指して行われます。そのため金利が低い借入に対しては借金の負担軽減が期待できません。金利が5%未満であることが多い学資ローンなどを対象に任意整理をしても効果が薄いです。

金融機関や貸金業者は融資した元本が回収できないことを嫌うため、貸し付けた分が確実に返ってくることを条件に利息分の免除や削減に応じてくれます。

低金利の借入に対して債務整理を行うと減額が少ないため、月々の支払い負担が軽くなったと感じられないでしょう。

返済能力が不足している人

債権者側はメリットの無い任意整理を嫌います。債権者は元本の回収を期待して任意整理の交渉を行うため、返済能力が不足していて、お金を返せそうにない債務者に対しては厳しい対応をします。

債権者は任意整理に際して債務者の支払い能力を再度審査すると言われています。この際に返済能力が不十分だと判断されると、交渉そのものを断られる可能性があるでしょう。

任意整理では返済期間の延長を債権者にお願いできますが、最長でも5年です。5年かけても返済できないような債務については任意整理できないと判断すべきでしょう。

返済額が少ない人

返済の実績が無い債務者が任意整理を行っても、債権者が応じないことがあります。

極端な話、借入をしてから一度も返済していない状況で債務整理をすると、債権者の印象を悪くするだけで交渉を始めることすらできません。

任意整理は完済を前提とした話し合いであるため、返済実績が無いと債権者を説得することは不可能です。

返済する意志や能力が無いにもかかわらず、借入を行うことは詐欺的行為と判断される場合があります。そうならたないためにも返済実績を積み重ねてから任意整理をしましょう。

デメリットがあっても任意整理すべき人

ここまで任意整理のデメリットについて注目してきましたが、任意整理が有効なケースもあります。

どういった人が任意整理を活用できるのか解説しましょう。

任意整理と他の債務整理を比較して迷っている人も参考にしてください。

多重債務に陥っている人

複数の金融機関や貸金業者から借入をしている人は自転車操業に陥りやすいため、速やかに任意整理をして借金返済を目指すべきです。

自転車操業は借金を返済するために新たに借金をする状況のことで、短期間に借金が膨らむため危険です。借入額が増大して毎月の利息が急激に増えます。

任意整理は利息の支払いを免除できる場合があるため、利息の急増で困っている債務者の助けになるでしょう。利息の支払いが積み重なり、元本が一切減らないことも多い多重債務では任意整理の強みが出やすいです。

ただし、まとめて任意整理するのはおすすめできません。弁護士などに借金の内容を精査してもらい、適切な借金だけ債務整理してください。

滞納を繰り返している人

借金の滞納などの支払い遅延を繰り返している人は、債権者に支払い能力が低下していると思われて任意整理ができず、借金が減らせない場合があります。

一般的に借入期間が長くなるほど滞納する可能性が上がります。借入期間の平均は6ヶ月未満であるため、半年過ぎても完済できないなら、任意整理を検討しましょう。時間が経過するほど借金問題がこじれる危険性があります。

滞納してしまうと遅延損害金も発生するため支払い額はさらに増えます。負担を増大させないためにも、早期の決断が重要です。

2010年以前に借入した人

2010年以前に借入をしていたなら任意整理をして過払い金が見つかる可能性があります。

過払い金とは、法律が定める上限以上の金利で借入していた場合に生じる払い過ぎたお金のことです。過払い金は長年支払いを続けていた場合に高額になりやすく、1000万円を超えることもあります。

多額の過払い金が見つかれば借金を返済したうえで、お金を受け取れる可能性もあるので、2010年以前に借入れをしたことがある人は任意整理を依頼して詳しく調べてみることをおすすめします。

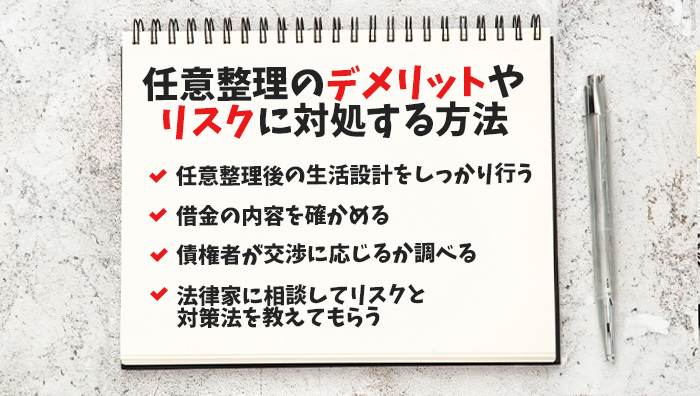

任意整理のデメリットやリスクに対処する方法

任意整理のデメリットやリスクの影響を受けないように、債権者に任意整理を通知する前にすべきことを解説します。

この項目で取り上げる対処法を実践すれば、任意整理の交渉が成立しやすくなります。

任意整理に備えたい人に参考になる内容です。

任意整理後の生活設計をしっかり行う

任意整理の交渉では債権者に返済を続けていることを納得してもらう必要があります。そのためには説得力のある返済計画が欠かせません。

返済計画を具体的かつ現実的なものにするために、任意整理後の生活設計を立てましょう。生活設計を考慮するうえで重要なのは次の要素です。

- 毎月の収支状況を把握する

- 支出が収入をオーバーしないように調整する

- 収支のバランスに余裕を持たせる(貯金ができるぐらい)

計画に実効性を持たせるために、法律家のアドバイスを受けるといいでしょう。

借金の内容を確かめる

扱う借金の中身が分からなければ任意整理の戦略は立てられません。対象にすべき借金を適切に判別して、不適切な借金を対象から外すためにも借金の詳細について調べましょう。

借金を調べる際に確かめる主な内容は次の5つです。

- 金利

- 残債

- これまでの返済履歴

- 連帯保証人が設定されているか

- 借りたお金で購入したもの

とくに重要なのは金利と返済履歴です。返済履歴が十分になければ債権者が交渉してくれません。金利が低いと任意整理をしても返済額はそれほど変わらないでしょう。

任意整理後のトラブルを回避するために連帯保証人や、完済していない借入で購入した品物も確認してください。

債権者が交渉に応じるか調べる

無駄な任意整理をしないために債権者が交渉に応じるか確かめましょう。交渉に消極的な債権者の場合、任意整理の手続きを進められません。

たとえば奨学金を運営する団体は任意整理に対して厳しい対応をすることがあります。奨学金は一般的な貸付の半分以下の極めて低い金利で提供されており、支払期間の延長や一時的な支払い免除など返済を支援する仕組みが充実しています。そのため任意整理の必要性を債権者に納得させるのは難しいです。

他にもヤミ金などの悪質な貸金業者や、債権者が個人の場合は任意整理の交渉が難航します。

法律家に相談してリスクと対策法を教えてもらう

弁護士や司法書士に相談して任意整理の交渉が上手くいくか、どういったリスクがあるのか、どうすれば問題に対処できるのか助言をもらってください。

法律家は借金の内容から任意整理をした場合のメリットとデメリットを詳しく説明してくれます。

相談する際は借金や家計に関する詳しい情報を提供すると、より正確かつ具体的なアドバイスをもらえるので、次の書類を用意しましょう。

- 借金の詳細が分かる書類(借入明細書・借用証書・ローンの契約書)

- クレジットカードの明細書

- 給与明細

- 源泉徴収所

- 確定申告書

- 家賃や住宅ローンの明細書

- 預金通帳のコピー

- 不動産登記簿謄本

全て用意する必要はありません。上記のものから自身の債務整理に関連性のあるものを選んでください。

任意整理のデメリットに関するよくある質問

任意整理のデメリットに関する内容を幅広く取り上げてきましたが、触れられなかったものもあるので、ここでまとめて解説しましょう。

任意整理のデメリットに関する不安や疑問を払拭するのに役立ちます。

任意整理後の暮らしが心配な人も、ぜひ読んでみてください。

任意整理をしても自宅や車を失うことはありません。自宅などの価値ある資産が回収されるのは自己破産や個人再生をした場合です。自己破産は債権者が資金を回収することも重要視しているため、お金に換えられる資産を手元に残すことは難しいです。

任意整理は利息の支払いを減らすことを目的とすることが多く、自己破産や個人再生に比べて借金削減効果は低いです。その代わり重大な資産の回収はありません。

ただし、住宅ローンやオートローンを任意整理の対象にした場合は自宅や車を失う可能性があるので注意しましょう。

任意整理の影響で仕事を辞めることになったり、職場での立場が危うくなることは考えにくいです。

任意整理をしたことが会社に知られる心配が無いため、影響力は限定的です。万が一、同僚や上司に知られてもプライベートの事情として扱われ、問題になることはないでしょう。

しかし、金融業界や保健業界で働いている人は、任意整理が社内規定に違反するケースもあり、バレると業務に支障が出る危険性があります。任意整理に厳しい業界は調査にも力をいれているため、任意整理を最後まで隠し通すことは難しいです。

自己破産の場合は情報が国が発行している広報に記載されますが、任意整理は個人間の直接交渉なので公的なドキュメントに記録されて人目に触れることはありません。

債務整理が公表されるデメリットはヤミ金業者から借入の勧誘を受けることです。債務整理後の借入については債務整理が認められないため、ヤミ金業者は債務整理をした人を狙います。名前が公表されない任意整理ではヤミ金のリスクは低いです。

ただし金融機関に勤めている場合、会社が個人信用情報にアクセスできるため任意整理を知られる可能性があります。

任意整理が成立した後もスマホを利用できます。ただし、分割で購入したスマホについては注意が必要です。

携帯料金を何ヶ月も滞納していて、他にも多額の借金があり、まとめて債務整理をした場合はスマホが使えなくなる可能性があります。

現在は大手通信キャリアだけでなく格安SIMまで携帯電話端末を分割払いで販売しているため、支払いが残っているスマホを回収される場合もあるでしょう。

スマホを失わないためには回線業者を任意整理の対象にするか慎重に判断すべきです。

世帯主が任意整理をした場合でも、その影響が家族名義のクレジットカードに及ぶことはありません。

個人信用情報は文字通り個人に関連付けられているため、世帯主がブラックリストに登録されても家族の個人情報はそのままです。

気をつけたいのは家族カードで、世帯主が名義人の家族カードは全て利用できなくなります。世帯主の名義で作ったクレジットカードのほうが利用枠が大きく、それに頼っていた場合は任意整理後に自身のカードを作ることになるでしょう。

まとめ:任意整理はデメリットよりも返済負担の軽減に注目することが大事

任意整理のデメリットは金融事故情報が個人信用情報に記載されることと、借金の元本が減らないことです。ブラックリスト入りすることを回避するのは難しいため、どれだけ月々の返済を減らせるのかに注目しましょう。

任意整理後の返済額を正確に知るには弁護士などの専門家のサポートが必要です。過払い金がある場合は引き直し計算のような複雑な手続きを行うため、弁護士や司法書士の知識と経験が欠かせません。

正確な借金の減額幅を確認してから、効果の期待できる任意整理を行いましょう。