債務整理中の借入できる?バレる?お金に困ったときの対処法一覧

債務整理はすぐに終わるものではなく、手続きに1年以上時間がかかるケースもあります。この間に、急な結婚式や葬儀の予定が入ったり、債務者自身や家族のけが・病気などで医療費が必要になったりと、予期せぬ出費に悩んでいる方も多いのではないでしょうか。

ただし、「債務整理中であっても、別のところから借入をすれば良い」という考え方は危険です。

その場しのぎの資金を手に入れられたとしても、かえって返済の負担を増やしてしまうリスクがあります。

この記事では、債務整理中に借入を行うリスクを徹底解説します。どうしてもお金を借りたいときの対処法についても詳しくまとめています。債務整理中の方はぜひ参考にしてみてください。

債務整理中でも新たに借入できる?

債務整理は借金の返済負担を減らし、債務者の生活の再生を図るための制度です。

とはいえ、借金負担が軽減されるのはあくまで債務整理が終了したあとです。債務整理が終わるまでは、苦しい生活が続くことが予想されます。

冠婚葬祭や医療費などの急な出費により、債務整理中に新たな借入を検討する方も少なくありません。中にはギャンブルや浪費がやめられず、借入を繰り返してしまう方もいるでしょう。

債務整理に借入がどう影響するかは債務整理の種類によって異なります。

そもそも債務整理中に借入ができるのかにも触れながら、債務整理と借入の関係について解説します。

原則として債務整理中の借入はできない

結論から言えば、債務整理中に新たな借入はできないのが原則です。債務整理の手続きを開始すると、信用情報機関に事故情報が登録されます。いわゆる「ブラックリスト」入りの状態になるわけです。

急にお金が必要になった場合、多くの方は即日融資が可能なカードローン(キャッシング)を検討するでしょう。しかし、債務整理中の方からお金を返済してもらえる確率は格段に低く、金融機関や消費者金融にとってはリスクの高い取引になってしまいます。

また、債務整理の対象となる債権者や裁判所にとっても、新たな借入は許容できるものではありません。債務整理は現時点で返済が難しいことを示して、返済負担を軽減してもらう手続きです。債権者や裁判所は債務者が生活を立て直せるよう、可能な限り譲歩をして債務整理に応じています。

債務者を信頼して借金の減額や免除をしたにも関わらず、他の借入によって負担が増えるのでは本末転倒です。債務整理の手続き自体が断られてしまう可能性があります。

したがって、債務整理の手続きを開始した時点で新たな借入をすることは難しく、たとえ借入可能な貸金業者を見つけても安易な借入は避けた方が無難です。

債務整理中の借入は審査でバレる

どうしてもお金に困っている方の中には、「バレなければいいだろう」と考えている方がいるかもしれません。しかし、実際に債務整理中の借入をバレずに行うことは難しいと言えます。

新たな借入を申し込むと、申し込みを受けた貸金業者は信用情報を照会します。債務整理をした時点でブラックリスト入りとなっているため、まず間違いなく債務整理中の事実がバレることになります。なお、故意に債務整理の事実を隠して借入をすると、詐欺に問われる可能性があるため注意が必要です。

債務整理中の新たな借入は、裁判所や債権者にもバレる可能性があります。裁判所は原則、個人の申立てに基づいて手続きを進めますが、財産の流れに不審点があれば独自の調査を行います。このため、いくら内緒で借入をしたとしても、裁判所の目を掻い潜ることは困難です。

債務整理の種類と新規借入との関係

債務整理の手続きは4種類に分類できます。それぞれの特徴は次の通りです。

- 任意整理:債権者との直接交渉で利息カットや返済期間延長を目指す

- 個人再生:再生計画に基づいて借金の減額と計画的な返済を求める

- 自己破産:債務者の資産を処分する代わりに借金の返済義務を免除する

- 特定調停:債権者との交渉を裁判所が仲介して返済負担の軽減を目指す

どの手続きを選ぶかによって、債務整理中の新規借入による影響の出方が変わってきます。以下、ひとつずつ解説します。

任意整理中に新たな借入を行うと、本来の目的である債権者との和解が難しくなります。

任意整理とは、債権者との直接交渉で利息カットや返済期間延長を目指す手続きです。債務者が返済困難な状況にあることを前提として、借金の負担を減らしてもらう目的で行います。任意整理後は継続して返済することが求められるため、一定の返済能力は必要です。

ところが、任意整理中に新たな借入をしたとなると、債務者の状況の前提が覆ることになります。債権者は「本当は返済能力があるのではないか」「任意整理後も借金の返済をしてもらえないかもしれない」と疑いを抱くでしょう。

結果として、任意整理の条件が厳しくなるか、最悪の場合には交渉が決裂するおそれもあります。

個人再生

個人再生中に新たな借入を行うと、返済計画に従う意思がないと見なされ、借金減額が達成できない可能性があります。

個人再生とは、債務者の経済状況に応じて借金の大幅な減額を図り、その代わりに3〜5年以内の返済を求める手続きです。債務者が作成した「再生計画」が裁判所に認められれば、借金の負担を大幅に減らすことができます。

原則として、個人再生は債務者が誠実に返済をすることを前提に行われます。個人再生中に新たな借入をすると、「誠実さを欠く」として裁判所の認可が得られない可能性が高まります。認可なしには借金は減額されず、個人再生は失敗に終わることになります。

自己破産

自己破産中に新たな借入を行うと、借金の免除を認められない可能性が跳ね上がります。

自己破産とは、債務者が保有する資産を処分して債権者に分配し、残った債務の返済を免除する手続きです。債務者の返済負担がゼロになる強力な効果をもたらすため、債務者の経済状況についても厳格な条件が定められています。

自己破産の手続きは返済能力がないことを要件としているため、自己破産中にした新たな借入を返済することは難しいでしょう。それにも関わらず、返済する意思なく借入をすることは「免責不許可事由」に該当します。

免責不許可事由があっても、裁判所の判断で借金を免除すること(裁量免責)はできますが、新たな借入は誠実さに欠けるとして免責不許可となる可能性が高いと言えます。新しく借り入れた借金はもちろん、これまでの借金についても返済義務が残ります。

特定調停

特定調停中に新たな借入を行うと、債権者との合意が難しくなり、調停委員の判断にも悪影響を与えるおそれがあります。

特定調停とは、裁判所が選任した調停委員が債権者と債務者の間に入り、返済負担の軽減を図る手続きです。調停委員は当事者双方の利益を考慮しながら解決方法を提案し、債権者と債務者の合意を目指します。特定調停後は「調停調書」を作成し、それに基づいて返済をしていくことになります。

特定調停も任意整理と同様、債権者との合意が前提になります。特定調停中に新たな借入を行うと、債務者の返済能力に疑いが持たれる可能性が高く、合意に至らないことも考えられます。

債務整理について詳しくは下記の記事で解説しています。

⇒債務整理をするとどうなる?メリット・デメリットや悪影響を抑える方法を解説

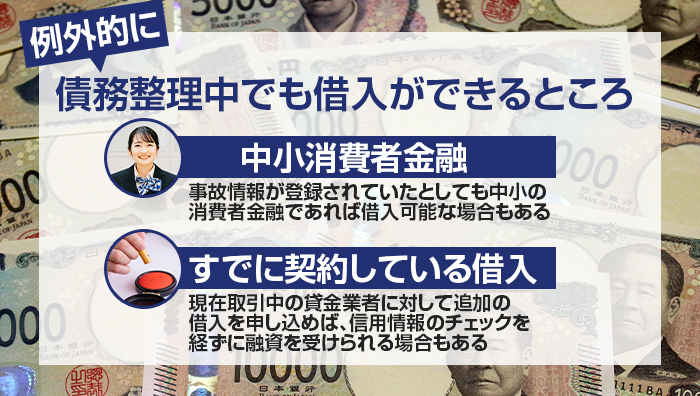

例外的に債務整理中でも借入ができるところ

一般的に債務整理中は新規借入ができません。しかし、一部の貸金業者では借入が可能な場合があります。

中小消費者金融

事故情報が登録されていたとしても、中小の消費者金融であれば借入に応じてくれる可能性があります。中小の消費者金融は大手よりも審査条件が緩く、債務者の職業や収入を加味した独自の基準を設定していることがあるためです。

ただし、こうした中小の消費者金融の借入はトラブルに繋がる可能性があります。例えば、「連帯保証人が必要」「すぐに強制執行される」「任意整理に応じてくれない」などが考えられます。

中小の消費者金融であっても、全体の借金額が年収の3分の1を超えてはいけないという規制(総量規制)に従わなければなりません。

総量規制を無視して貸付を行う貸金業者は「闇金」の可能性が高いため、特に注意が必要です。

⇒アコムの借入は債務整理できる?交渉に応じないケースやメリット・デメリットを解説!

すでに契約している借入

新たに借入を申し込みをする場合、申込先の貸金業者は信用情報の照会を行いますが、すでに契約をしている場合には照会されないことがあります。現在取引中の貸金業者に対して追加の借入を申し込めば、信用情報のチェックを経ずに融資を受けることもできるでしょう。

ただし、貸金業者では定期的な信用情報の確認を行っています。いずれは事故情報がバレてしまうため、継続して借入を行うことは難しいと言えます。

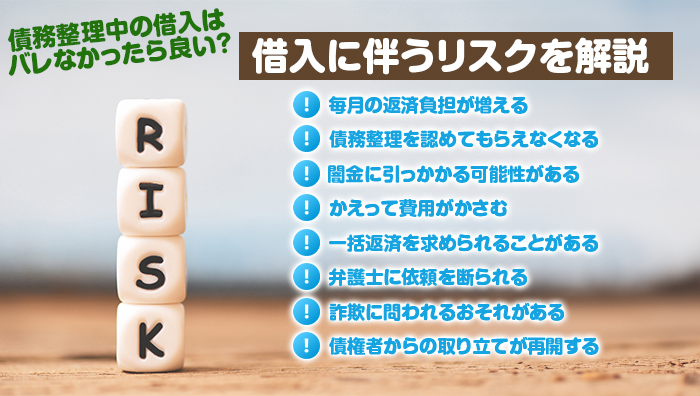

債務整理中の借入はバレなかったら良い?借入に伴うリスクを解説

債務整理中の借入は原則としてできませんが、一部の貸金業者では例外的に借入ができる場合があります。しかし、バレなければ借入をしても良いというわけではありません。債務整理中の借入に伴うリスクを解説します。

毎月の返済負担が増える

当たり前のことですが、債務整理中の借入によって毎月の返済負担が増えます。特に、債務整理中だと知りながら貸付を行うような業者では、高い金利や短期での返済などの厳しい条件を設定していることが多いです。

債務整理をするほど借金に苦しんでいるにも関わらず、さらなる借入を行うと、自分を追い込むことにも繋がります。

債務整理を認めてもらえなくなる

これまでに説明したように、すでに実施中の債務整理自体が失敗する可能性があります。最悪の場合、任意整理や特定調停では債権者との交渉が決裂し、個人再生や自己破産では裁判所から借金減額・免除の認可を受けられなくなります。

闇金に引っかかる可能性がある

貸金業者の中には悪徳業者(いわゆる闇金)も存在します。債務整理中の債務者がお金に困っていることに付け込んで貸付を行い、法外な利息を請求されることがあります。一度闇金からお金を借りると、雪だるま式に借金が膨らんでしまい、厳しい取り立てや督促に悩まされることになります。

かえって費用がかさむ

債務整理中に新たな借入を行うと、かえって費用がかさんでしまうリスクがあります。債務整理の手続きが失敗すると、申立て費用や弁護士費用が無駄になります。改めて債務整理を検討することになり、費用が二重にかかってしまいます。

また、自己破産では追加費用が必要となります。前述したように、自己破産中の借入は免責不許可事由に該当し、裁判所による詳細な調査が必要となります。調査を要しない場合と比べると、20万円以上の費用が加算されてしまいます。

一括返済を求められることがある

債務整理中に借入をすると、債権者から悪質だと判断され、一括返済を求められるおそれがあります。そもそも借金の分割払いが認められているのは、債務者の利益(期限の利益)を保護する目的です。しかし、悪質な借入を行う債務者を保護する必要はなく、より厳しい条件での返済となる可能性が高いでしょう。

弁護士に依頼を断られる

債務整理中、弁護士に相談せずに借入を行うと、契約違反に当たるリスクがあります。弁護士は債務者の債務状況や収入状況をもとに、債務整理の手続きを代理しています。

ところが、債務整理中に借入をすると経済状況が大きく変わってしまい、手続き全体に影響を及ぼすことになりかねません。

こうした行為は弁護士との信頼関係を破壊するものとして、弁護士が辞任する可能性があります。

債権者からの取り立てが再開する

債務整理中に新たな借入を行うと、債権者からの取り立てが再開する可能性があります。新たな借入については弁護士が受任をしていないため、返済が滞ると当然取り立てが始まります。

弁護士が辞任すれば、ほかの債務についても取り立てや督促の連絡が債務者本人に行くようになります。

詐欺に問われるおそれがある

債務整理中であることを故意に隠して借入を行うと、詐欺に問われるおそれがあります。これは返済する意思がないにも関わらず、借入をすることが詐欺行為と見なされるためです。

借入時にはバレなくても、後から事実が判明した場合には、詐欺罪で訴えられる可能性があります。

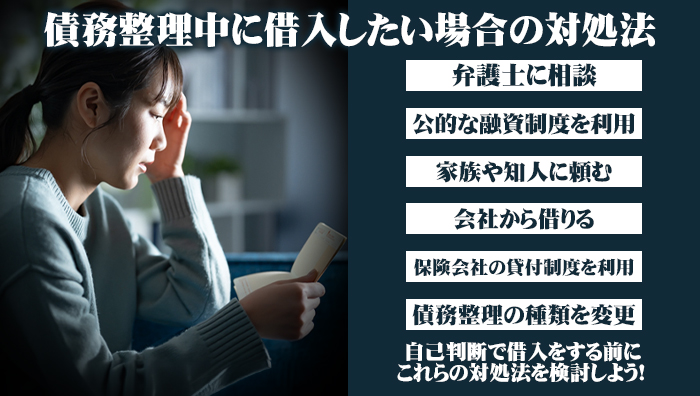

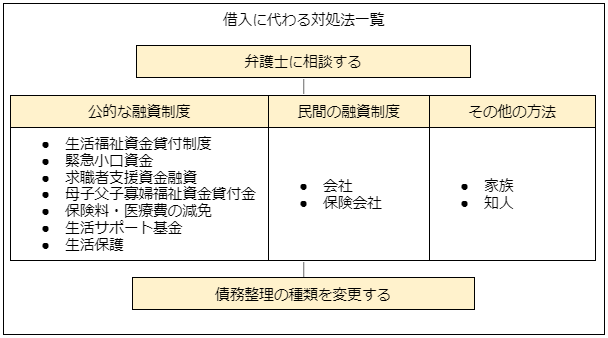

債務整理中に借入したい場合の対処法

債務整理中の新たな借入は得られるメリットが少ない割にリスクが高いため、なるべく避けることをおすすめします。

しかし、債務整理が終わってもすぐには借入ができず、事故情報が削除されるまで5〜7年の経過を待たなければなりません。

どうしてもすぐにまとまったお金が必要な場合、自己判断で借入をする前に、下記に示す対処法を検討するようにしましょう。

弁護士に相談する

債務整理中にどうしてもお金が必要になった場合、まずは弁護士に相談するようにしましょう。弁護士は債務整理の種類や個別の事情に応じて、取るべき選択肢を提示できます。

必要があれば、弁護士費用の支払い猶予や分割払いに対応できる場合もあります。安易な借入に走る前に、弁護士と今後の方針を検討し直すようにすることをおすすめします。

公的な融資制度を利用する

債務整理中にお金が必要になったら、弁護士に相談した上で、「国から借りる」選択肢があります。政府は低所得者や求職者、ひとり親家庭など、生活に困窮している方に向けて公的な融資制度を用意しています。

生活福祉資金貸付制度

生活福祉資金貸付制度は、居住地の社会福祉協議会が低所得者などに向けて貸付を行う制度です。経済的に困窮している人の自立を支援する目的で実施されています。ただし、債務整理前や手続き中には制度の利用が制限されるため、終了の目処が立ってから申し込む必要があります。

緊急小口資金

緊急小口資金は生活福祉貸付制度の一つです。他の貸付制度では、申し込みから融資まで通常1〜2カ月かかります。一方、緊急小口資金では緊急かつ一時的に資金を必要とする場合に、最短1週間程度で融資を受けることができます。

求職者支援資金融資

求職者支援資金融資は求職中の方を対象に、生活費の貸付を行う制度です。職業訓練受講給付金をもらってもなお生活費の工面が難しく、ハローワークから認定を受けた場合に受給できます。単身者は月額5万が上限ですが、配偶者や同居家族の有無により月額10万円まで受給可能です。

母子父子寡婦福祉資金貸付金

母子父子寡婦福祉資金貸付金はひとり親家庭を対象とした貸付制度です。生活資金・進学資金・医療資金など幅広い目的での借入が可能です。保証人がいれば無利子で受給できます。

保険料・医療費の減免

保険料や医療費の支払いに悩んでいる場合、減免制度を利用できる可能性があります。国民健康保険に加入しており、かつ、特別な理由で困窮状態にあると認められれば、窓口で支払う医療負担を減らせます。

生活サポート基金

一般社団法人が提供する「生活サポート基金」では、借金の返済で悩んでいる人に向けて生活再生資金の融資を実施しています。債務整理自体の資金が足りない方や一時的に資金が必要な方も申し込むことができます。

生活保護を受給する

どうしても収入を得ることが難しければ、生活保護の受給を検討しましょう。生活保護を受けるには収入要件や財産要件を満たす必要がありますが、生活費や医療費などを支給してもらえます。

なお、生活保護受給中には継続した返済ができないため、返済自体が免除される自己破産を選択せざるを得なくなります。

家族や知人に頼む

公的な融資制度の対象者に該当しない場合には、家族や知人に頼んでみるのも一つの手段です。ただし、個人間の借入であっても、相手は「債権者」に当たります。

一部の債務整理では不利になるおそれがあるため、あらかじめ弁護士に相談しましょう。可能であれば、借入ではなく、返済不要なお金として援助を受けられないか、打診してみることをおすすめします。

会社から借りる

勤務先の会社によっては、独自の融資制度を利用できる場合があります。たとえ返済が滞っても給料債権との相殺ができるため、債務整理中でも信用情報の照会をせずにお金を借りることができます。

ただし、冠婚葬祭や教育資金など融資目的を制限している可能性があるため、事前によく確認するようにしましょう。

保険会社の貸付制度を利用する

生命保険などの契約をしていると、保険会社独自の貸付制度を利用できる場合があります。貯蓄型の保険では解約時に払い戻しを受けることができます。この払戻金の範囲内であれば、信用情報の審査なくお金が手に入ります。

たとえ返済ができなくても、保険を解約するだけで済みます。

債務整理の種類を変更する

どうしてもお金の工面が難しい場合、より強力な効果を持つ債務整理の手続きの利用を検討しましょう。個人再生であれば借金額を大幅に減額できますし、自己破産であれば借金の返済義務を免除できます。

債務整理の種類を切り替えることで資金を確保できる可能性が高まるため、弁護士に相談してみることをおすすめします。

債務整理中の借入は高リスク!事前に弁護士に相談しよう

債務整理中に新たな借入を行うことは原則としてできません。一部の貸金業者では借入ができる場合がありますが、安易な借入により、かえって借金問題の解決が遠のくおそれがあります。

債務整理中にどうしてもお金が必要になった場合、公的な融資制度や保険会社の貸付制度などを利用できることがあります。

中には、債務整理の種類を変更した方が良いケースもあるため、弁護士とよく相談して行動するようにしましょう。